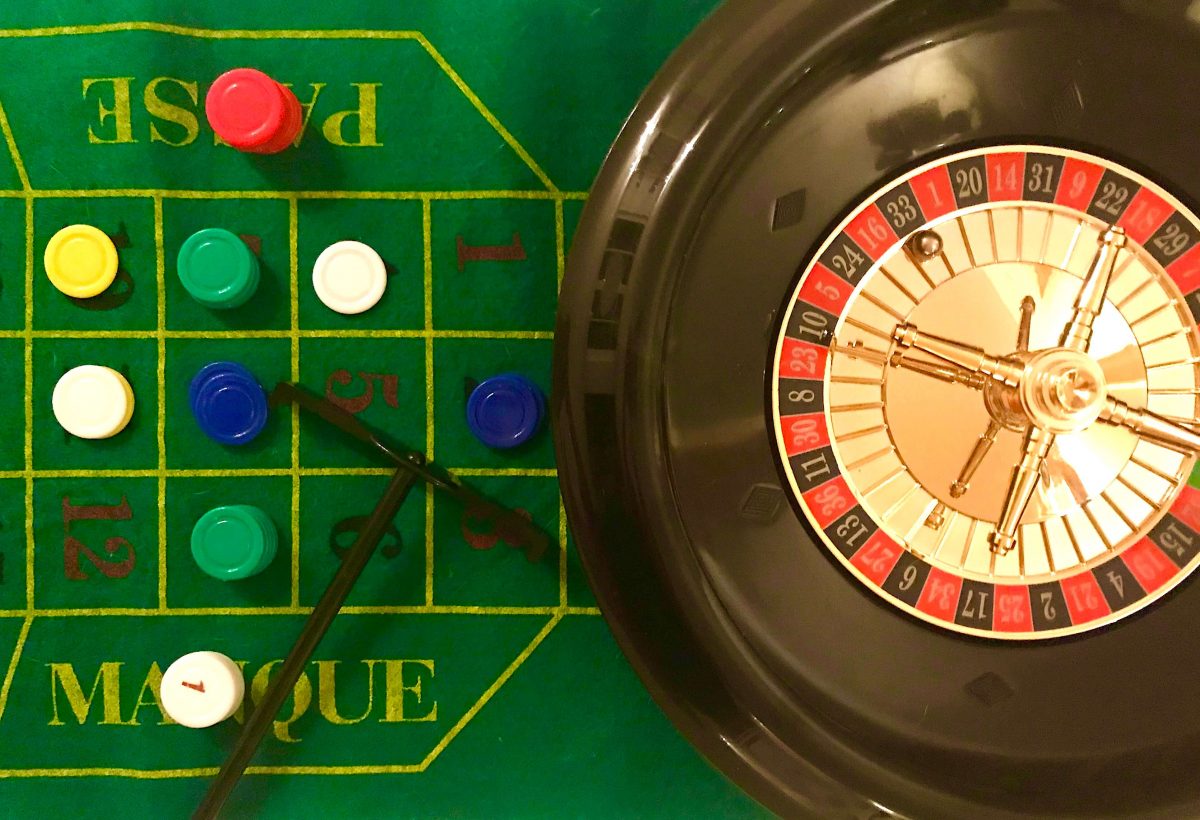

Noch rollt sie, die Kugel. Etwas gebremster und auch schon etwas unrund, aber immer noch stetig im Kreis und mit dem typischen Rollgeräusch. Noch immer heißt es: Faites vos jeux! Und noch immer stapeln sich die Jetons in hohen Türmen auf dem Spielfeld. – Wenn es etwas gibt, dass die aktuelle Situation auf den internationalen Finanzmärkten besonders anschaulich umschreibt, dann ist es dieses Bild aus dem Innenleben des Spielcasinos. Hohe Einsätze! Hohes Risiko! Massive Wetten auf die Zukunft! Und ganz viel Vabanque auf den Spielfeldern des großen Geldes. – Was ist da los? Geht uns das was an? Achso, Casino-Kapitalismus! Nee! Vielleicht in den Börsensälen der Wall Street oder in den Banktürmen der Londoner City! Aber doch nicht bei uns! Sollen sie doch spielen die Zocker und Hasardeure! Wir bleiben solide, stehen jeden Morgen auf, gehen zur Arbeit, zahlen Steuern und ernähren uns fair und gesund.

Hasard-Spiele

Was die Lage am Spieltisch des großen Geldes so gefährlich macht, ist nicht allein die Milliarden-Zockerei selbst, sondern die frappierende Leichtfertigkeit, mit der wir das hochriskante Hasard-Spiel über uns ergehen lassen. Wenn es überhaupt mal zu einem ernsthaften Diskurs zu den akuten Gefahren der Finanzmarktspekulation kommt, werden die Warner in der Regel entweder als kleinkarierte Schwarzseher oder wie kürzlich in der SZ in einem breitangelegten Artikel über Dirk „Mister Dax“ Möller als „Verschwörungstheoretiker“ gebrandmarkt.

Nur nicht schlecht reden

Über die Motive dieses frappierenden Hangs zur Relativierung kann man nur spekulieren. Dass Kritik an den ausufernden Vabanque-Spielen an den Geld- und Finanzmärkten auch Schatten auf Brüssel und die EU werfen würde oder indirekt auch die große „Europakanzlerin“ treffen könnte, läßt vor allem die öffentlich-rechtlichen Rundfunksender vor einer allzu tiefgehenden Auseinandersetzung mit dem Thema zurückschrecken. Zudem scheint Kritik am geld- und schuldenpolitischen Kurs der EU immer irgendwie Wasser auf die Mühlen der politischen Rechten und da ist es doch besser zu schweigen und darauf zu hoffen, dass der „Bullenmarkt“ weiter boomt und die Außenhaut der Blasen dem Innendruck weiter standhält.

Out of limits

Insofern scheint es momentan in Deutschland, aber auch bei unseren europäischen Nachbarn, kaum jemand zu geben, der bereit ist, dem Milliarden-Roulette Einhalt zu gebieten. Zugebenermaßen fanden auch in früheren Jahrzehnten die Mahner und Warner vor den großen Levitations-Projekten des Finanzkapitalismus wenig Gehör. Zu groß waren die Verlockungen des schnellen Reichtums und der weitgehend anstrengungslosen Spekulationsgewinne. Was heute erschwerend hinzu kommt, ist die Tatsache, dass die großen Zentralbanken, allen voran die EZB, die Kreditlinien für die Börsianer regelrecht out of limits gestellt haben und die „Jetons“ quasi zum Nulltarif anbieten. Gab es früher noch so etwas wie eine Sanktionsinstanz namens Zins, läßt die EZB den Bankschalter nun rund um Uhr offen und sorgt mit dem milliardenschweren Aufkauf von Schuldtiteln aller Art sogar dafür, dass die morgendliche Migräne nach durchzockter Nacht weitgehend ausbleibt.

Zombie-Unternehmen

Die Folgen dieser gnadenlosen Gelddruckeritis sind verheerend. Zwischenzeitlich kumuliert sich die Bilanzsumme der EZB auf die astronomische Summe von 4,5 Billionen Euro. Schon jetzt schlummern in den „Büchern“ der Europäischen Zentralbank 20 % der Staatsschulden der EU-Staaten. Damit ist der Weg in die Staatsfinanzierung über die Notenpresse breit vorgespurt. Fast noch verheerender ist die Tatsache, dass der künstlich niedrig gehaltene Zins, das Entstehen unzähliger „Zombie-Unternehmen“ vor allem im Süden Europas begünstigt. Wenn die mit schätzungsweise rd. 4,3 Billionen Euro verschuldeten Unternehmen in EU-Europa für ihre Kredite wenigstens den langfristigen Durchschnittszins zahlen müssten, läge die Zinslast nicht bei rd. 95 Mrd. Euro jährlich, sondern immerhin bei 207,5 Mrd. Euro. Dieser Zinsbonus entlastet zwar vordergründig die Bilanzen, verhindert aber dringend notwendige Marktbereinigungen und treibt immer mehr kreditfinanzierte Investitionen in unrentable Kanäle.

Eine Währung namens „Phantasie“

Um zu erkennen, wie bedenklich die Vermögensblasen-Bildung mittlerweile geworden ist, genügt ein Blick auf die großen Börsenindices. Lag der Dow Jones im ersten Börsenjahr nach der letzten Finanzkrise 2009 noch bei 6.547 Punkten notierte er im Jahre 2018 bei einem Spitzenwert von 26.828 Punkten. Das heißt, der „längste Bullenmarkt aller Zeiten“ hat die Kurse der Top-Unternehmen in den USA um sage und schreibe 310 % nach oben geprügelt. Ähnlich die Entwicklung beim DAX. Von seinem Tiefststand im Nachkrisenjahr 2009 von 3.667 Punkten erklomm der deutsche Schlüsselindex im Jahre 2018 einen Spitzenwert von 13.572 Punkten. Also ein Plus von 270 %. Legt man die aktuell bereits nachgebenden Kurse zu Grunde, summiert sich das Plus immerhin noch auf 205 %. Wer glaubt, dahinter stände ein auch nur anähernd äquivalenter Zuwachs an realen Werten, täuscht sich gewaltig. Die „Währung“ dieser beispiellosen Hausse heißt „Phantasie“. Gnade uns Gott, wenn diese Phantasie ruckartig aus der Blase entweicht.

Vergleichbare Entwicklungen lassen sich auf den Immobilienmärkten beobachten, die in den Jahren 2007/2008 an der Wiege der letzten großen Finanzkrise standen. Allein ein Blick auf die deutschen Großstädte genügt, um zu erkennen, wie gewaltig auch hier die Blasen in den letzten Jahren angeschwollen sind. Die Preise für 80qm-Eigentumswohnungen in guten Lagen haben sich allein in Hamburg zwischen 2011 und 2017 um durchschnittlich 54 % erhöht. In Düsseldorf um 63%, in Stuttgart um 82 % und in München sogar um 93 %. Von den regelrechten Preisexplosionen in Boomtowns wie New York, London, Paris oder Hongkong ganz zu schweigen.

Ramsch-Anleihen

Richtig bitter wird es, wenn man auf die Bonitätsentwicklung bei den Unternehmensanleihen schaut. So bekommen aktuell nur noch rund die Hälfte der im US-Investment-Grade-Sektor notierten Unternehmen mit „guter Bonität“ ein sog. A-Rating. Unternehmensanleihen im Wert von 2,5 Billionen US-Dollar rangieren aktuell auf BBB-Niveau oder darunter und drohen bei weiter zurückgehenden Gewinnerwartungen in den sog. nicht-investierbaren Bereich (Ramsch-Anleihen) abzurutschen. Ein besonders eklatantes Beispiel liefert die US-Firma General Electric (GE), deren Börsenwert sich von einem Rekordniveau im Jahre 2000 von 594 Milliarden US-Dollar mittlerweile bei 66,5 Milliarden US-Dollar eingependelt hat und von den großen Rating-Agenturen nur noch mit BBB+ geratet wird. Sollte GE weiter ins Minus rutschen, wird den großen Investmentgesellschaften und Pensionsfonds aufgrund des strengen Reglements nichts anderes übrig bleiben, als die Schuldtitel abzustoßen. Bei einer Rekordverschuldung von 115 Milliarden US-Dollar eine bittere Perspektive nicht nur für den Börsen-Leitwolf GE.

Verwöhnprogramme

Der Verwöhneffekt der Niedrigzinspolitik der Notenbanken greift jedoch nicht nur bei den Unternehmen. Besonders eklatante Blüten treibt der Nullzins-Wahnsinn bei den öffentlichen Händen. So steht beispielsweise der japanische Staat mittlerweile mit 250 % der jährlichen Wirtschaftsleistung in der Kreide. In den USA sind es zwar „nur“ 108 % des BIP, aber in absoluten Zahlen furchterregende 21,3 Billionen US-Dollar, mit deutlich steigender Tendenz. Ein Blick auf die Schulden-Uhr des US-amerikanischen Fiskus offenbart einen Schuldenanstieg von 5.400 US-Dollar pro Sekunde (!).

Wie bedenklich die Entwicklung auch in Europa ist, läßt sich unschwer an der Situation des italienischen Patienten ablesen. Ein in Jahrzehnten aufgetürmter Schuldenberg von 2,3 Billionen Euro und ein Schuldenstand, der mittlerweile rd. 130 % des BIP erreicht hat. Insgesamt gilt auch in Italien wie im Rest Europas: Niemand sorgt ernsthaft vor! Selbst die EU-Staaten, die ihre Neuverschuldung – angesichts von Draghis Zins-Bonus – tendenziell zurückfahren konnten, drehen kräftig und ohne Rücksicht auf die heranwachsenden Generationen an der Ausgabenschraube. Allein der Bundesetat des fiskalpolitischen „Musterknaben“ Deutschland wurde seit dem Jahr 2000 um fast 50 % ausgeweitet, was einem realen Zuwachs von rd. 112 Milliarden Euro entspricht.

Kernschmelze unter der Börsensonne

Resümierend bleibt das Bild einer Weltwirtschaft, die wenig bis nichts aus den Erfahrungen der letzten großen Finanzkrise vor rund 10 Jahren gelernt hat. Die Schuldenberge wachsen ungebremst weiter und liegen – laut IWF – mittlerweile weltweit bei 225 % der Wirtschaftsleistung und damit bereits deutlich über dem Vorkrisenniveau im Jahre 2007 (190%).

Und an den Börsen? Gibt es wenigstens dort ein Einsehen? Nein, zumindest nicht erkennbar! Trotz unübersehbarer Warnsignale spielen die Spieler unverdrossen weiter. Die Einsätze sind weiterhin gigantisch und obwohl das Klackern der trudelnden Kugel schon zu vernehmen ist, machen selbst die „Kleinanleger“ immer noch ihr Spiel. Die eine Billion US-Dollar, die seit September aus der Tech-Blase der Big Five (F.A.A.N.G: Facebook, Apple, Amazon, Netflix und Google) gewichen sind, wirken da nur wie eine schräge Ouverture zum ganz großen Crash. Noch sind die Jetontürme auf dem Tisch und noch kreisen die Blicke der Spieler über das dicht bevölkerte Spielfeld. Doch der Groupier hat sein Rateau schon in der Hand. Und es nur eine Frage der Zeit bis es wieder heißt „Nichts geht mehr!“ – „Rien ne va plus“!